撰文:@Laaaaacieee,Bitget Wallet 研究员

一、为什么现在需要关注 RWA?

RWA 正成为链上金融增长最快的板块之一。随着传统金融机构对区块链技术的接纳和利率环境的变化,越来越多真实世界的资产,如美国国债、黄金、股票、应收账款等被映射到链上,以实现更高效的交易、托管与收益分配。

如果说 BTC/ETH ETF 是链下向链上的「资金入口」,那么 RWA 就是链上金融向主流世界的「资产桥梁」。头部项目如 Ondo Finance、Matrixdock 实现了与 Circle、BlackRock 等金融机构的合作。同时,RWA 产品的链上化趋势正在从 DeFi 向钱包、交易所等终端应用场景加速渗透。

二、RWA 行业概括与发展趋势

2.1 RWA 的定义与核心逻辑

RWA 是指将现实世界中具有价值的资产,通过链上发行、映射、质押、拆分等方式,转化为可在区块链中流通和交互的代币资产。其核心逻辑在于通过智能合约和开放金融协议实现更高效、透明、可组合的资产利用。

资产通常包括:

-

债券类(如美债、私人债)

-

商品类(如黄金、碳信用)

-

收入类(如应收账款、预付订单)

-

房产类(以 NFT 持有产权份额)

-

股权&证券类(将传统企业的股票或基金份额进行链上映射,通常涉及证券型代币的发行)

资产上链的优势包括更多的流动性,更实时更方便的清算与结算(包括可以跨国),更好的透明性,减少中介环节,降低资产发行的成本。另外,RWA 上链以后,就可以参与链上的各种 DeFi 活动,所以 RWAfi 也是很大优势。

另外,有些 RWA 产品也确实实现了用户链下买不到(没有资质购买),但链上能买到的愿景:

-

如 Goldfinch 的 Private Debt FoF 产品,底层是 Ares 等 Mega Fund 的 Private Debt 产品:这些 TradFi 的 Private Debt 产品在传统金融中投资门槛较高,但是在平台上只需要 $100 美元起投

-

如 USDY 等底层是美国国债的产品:解决了很多国家的居民没有合规办法购买美国国债的问题

2.2 市场规模与增长潜力

2.2.1 Market Size & Growth Rate

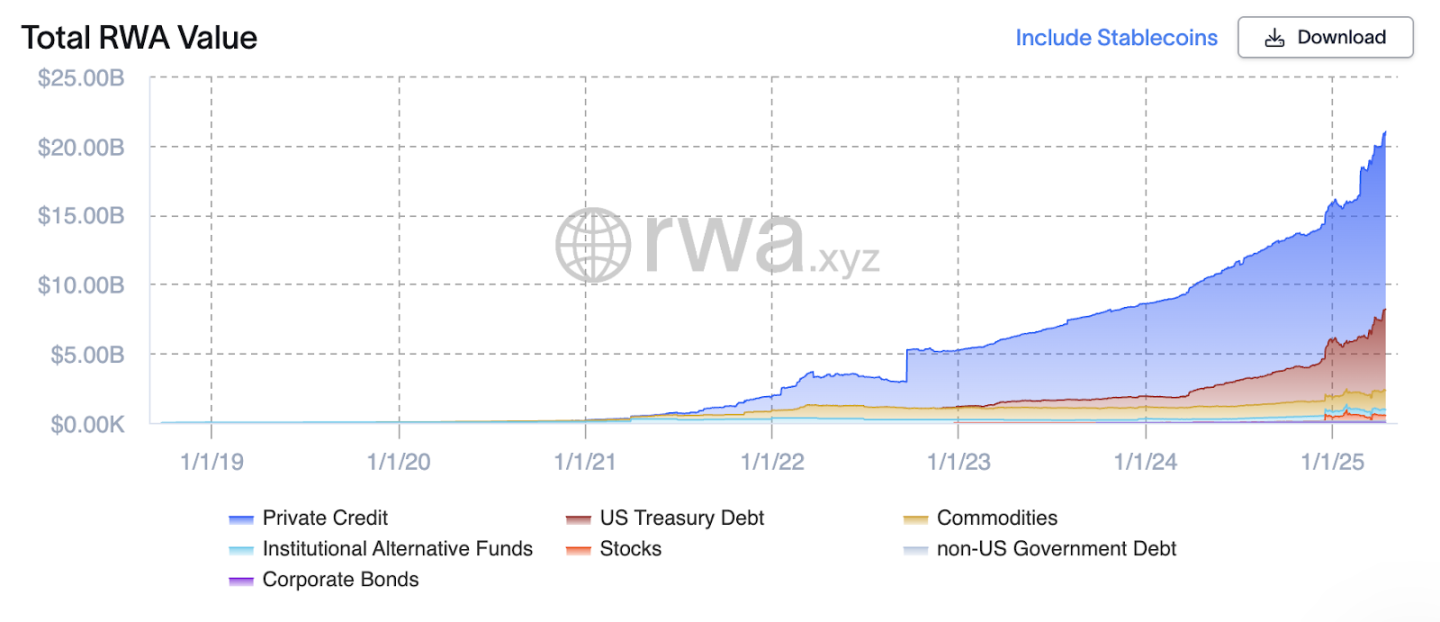

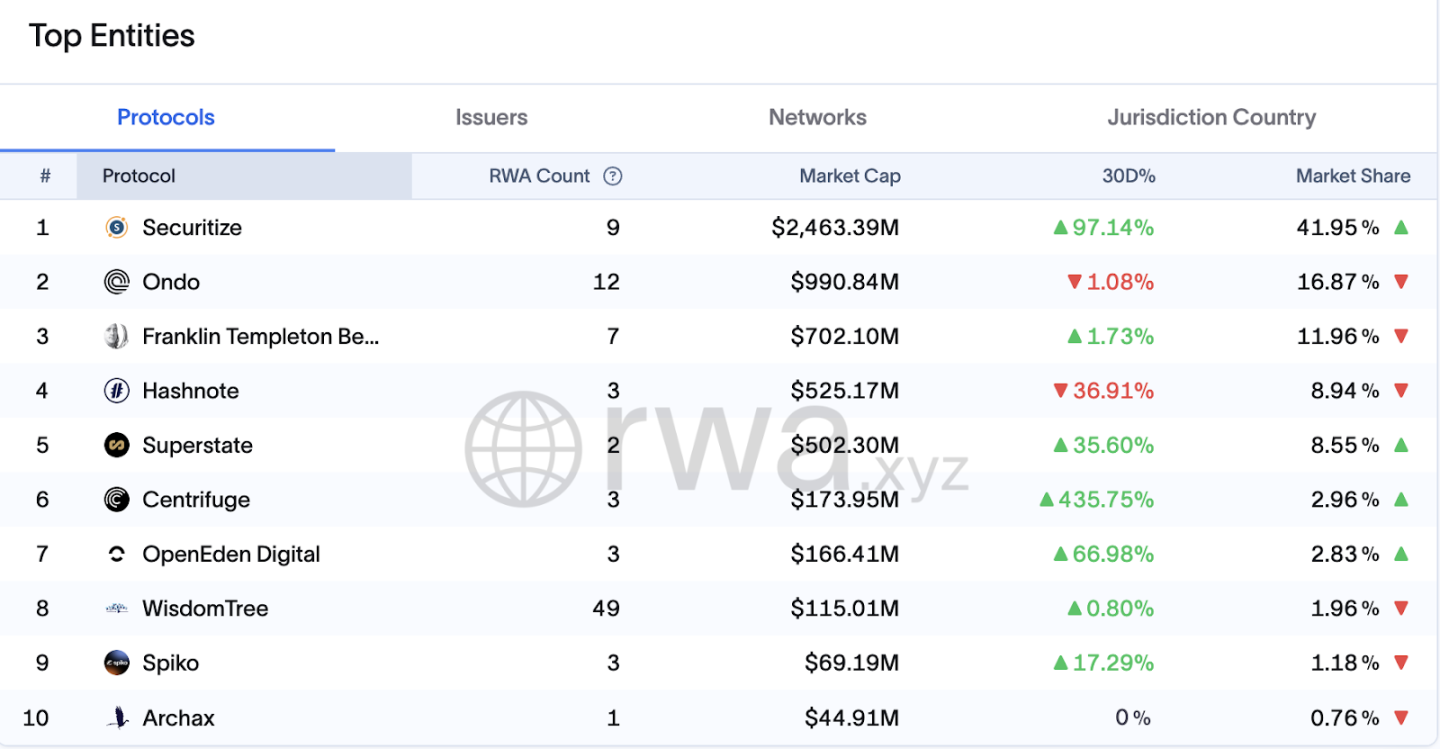

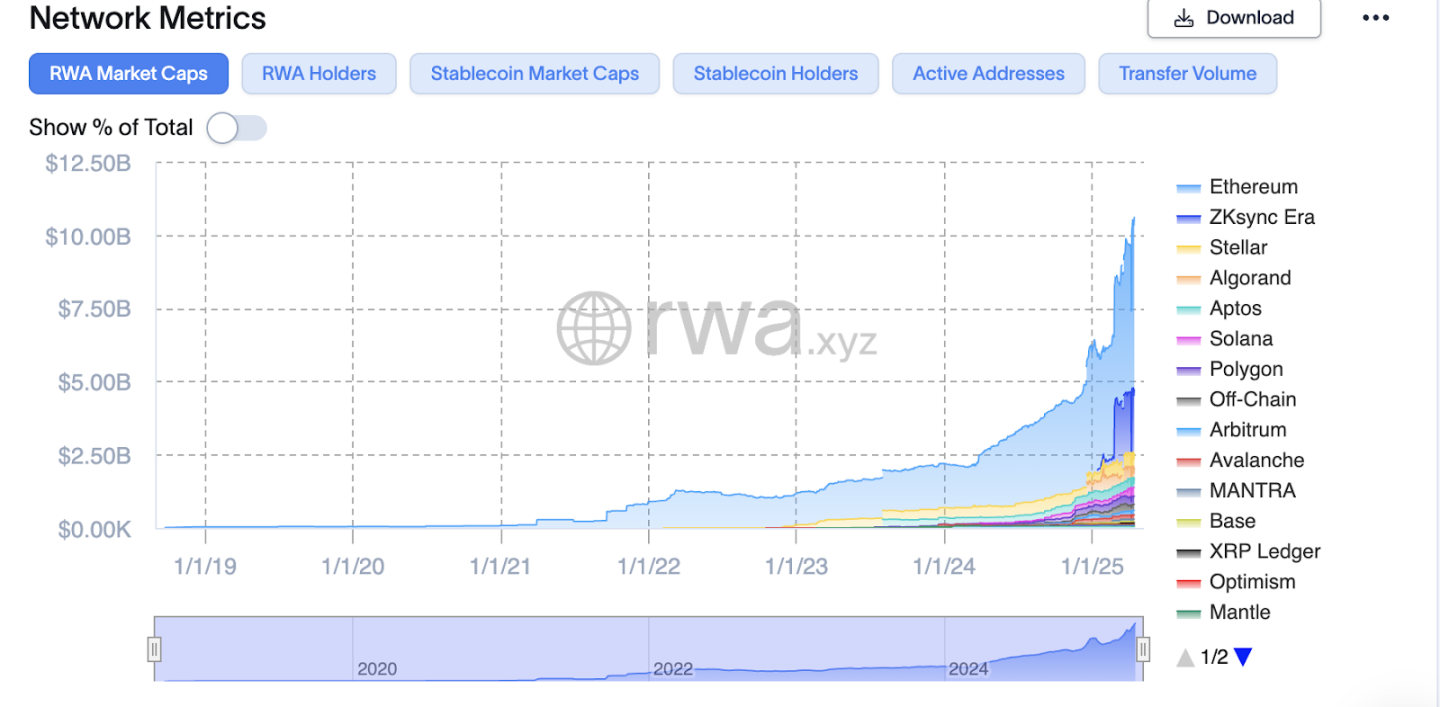

截至 2025 年 4 月中旬,全球链上非稳定币 RWA 的总规模约为 210 亿美元,YoY 近 115%,过去三年复合年增长率 (CAGR) ~120%。规模增长主要靠以 US Treasury Debt 和 Private Credit 为代表的债权类 RWA 拉动,其 3-Year CAGR 分别为 3590% 和 135%。

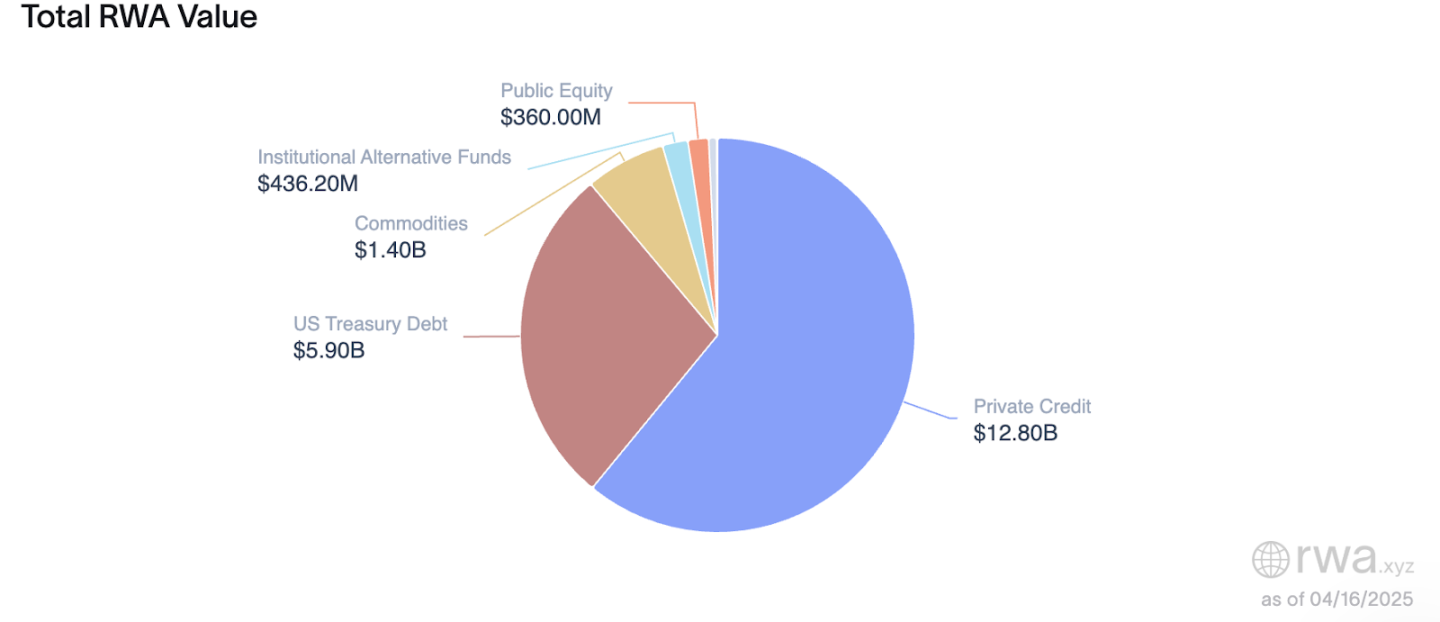

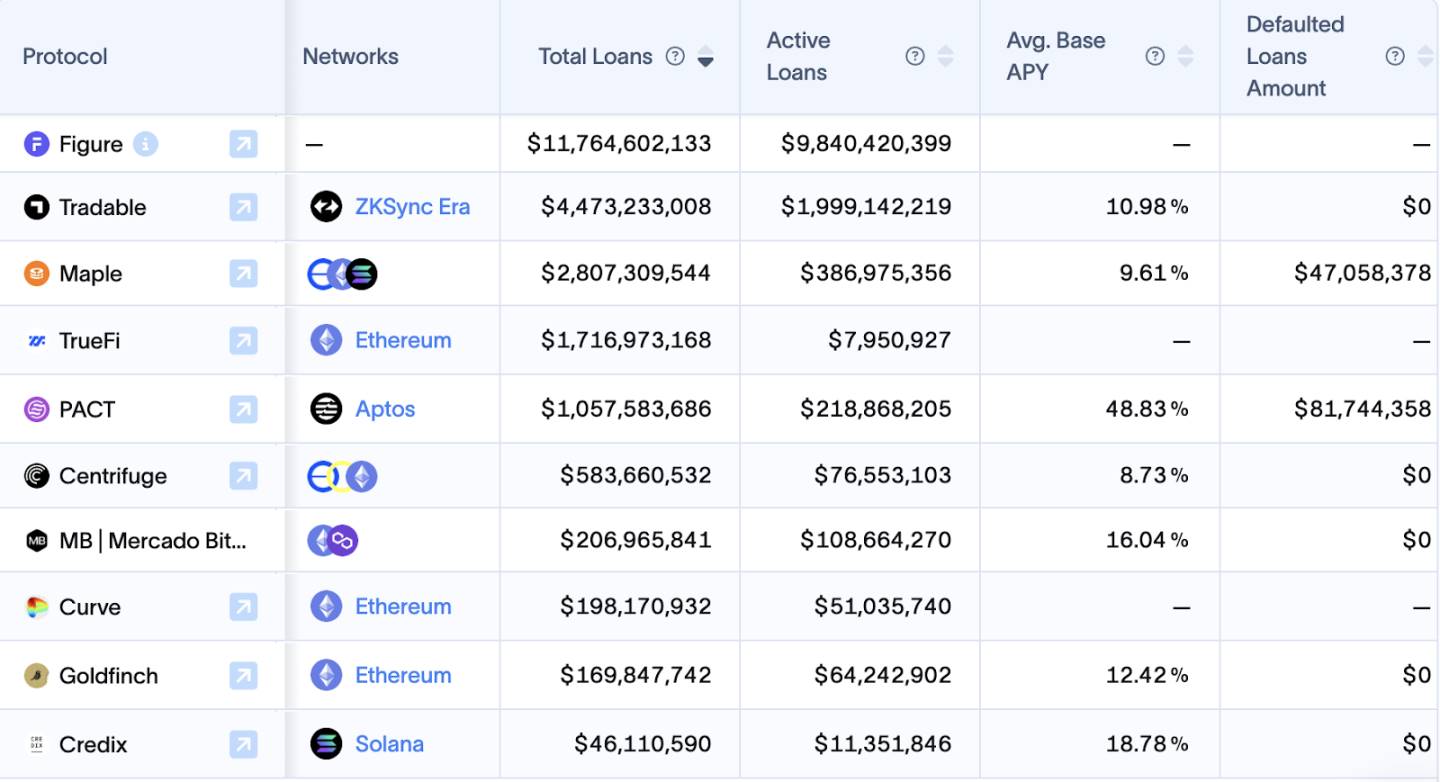

在全球链上非稳定币 RWA 中,前三大品类分别为 Private Credit、US Treasury Debt 和 Commodities,链上规模分别为 128 亿美元、59 亿美元和 14 亿美元,分别占比约 61%、28%、7%。

从链上分布情况看,Ethereum 仍然是 RWA 的主要发行平台,占据了约 58.6% 的市场份额,资产管理规模达 58.7 亿美元;其次为 ZKsync Era,占比 17.4%,规模为 17.4 亿美元。

2.2.2 未来增长空间

根据波士顿咨询公司(BCG)与数字证券平台 ADDX 在 22 年 7 月联合发布的研究报告《Reimagining Asset Management》预测,到 2030 年全球代币化资产总规模有望达到 16 万亿美元(据当下规模有 760x 增长空间),RWA 将成为链上资产的重要组成部分。

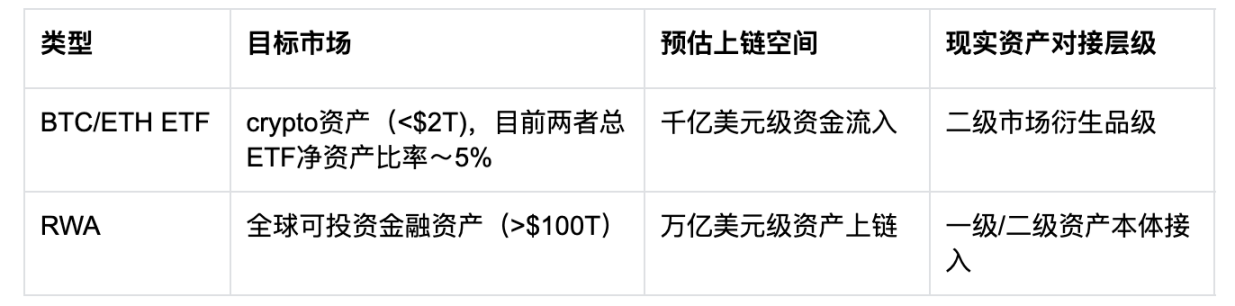

我认为比较重要的对比维度是 BTC/ETH ETF。截止 25/4/15 收盘数据,比特币 ETF 总资产管理规模为 972.3 亿美元,以太坊 ETF 总资产管理规模为 82.9 亿美元,总计为非稳定币 RWA 资产规模的 5x。

BTC/ETH ETF 是「资金入口」,RWA 是「资产出口」

-

ETF:把链上资产打包成传统金融产品 → 引导传统资金入链;代表意义:合规投资通道 + 公募级别认可;局限:投资标的仍局限于 BTC/ETH,偏重投机 / 对冲需求

-

RWA:把链下资产映射上链 → 构建链上新金融市场;代表意义:让链上的 DeFi 和钱包承载链下真实价值;优势:更广泛的资产类型(债券、黄金、地产、信用…),更强的收益支撑

RWA 存在真正打通 TradFi 与链上 DeFi 的「结构融合」的可能性

-

ETF 更多是一种「资产打包再包装」,本质仍然是 TradFi 市场的表现形式

-

RWA 是把 TradFi 的底层资产拆解成智能合约 + 链上账户体系的一部分,能深度嵌入 DeFi 协议(如抵押借贷、收益聚合、稳定币锚定等)

-

RWA 带来的是结构性的资产供给革命 —— 更「难」,但也更「大」,长期意义和生态嵌入深度远大于 ETF。

ETF vs RWA 规模潜力

ETF 是 CEX、资管、交易所的机会

RWA 则是 DeFi、钱包、链上协议的核心战场

-

钱包可以做资产管理、组合展示、理财入口、KYC 可视层

-

比如钱包接入 Ondo、sUSDS、USDY 等产品,提供链上刚兑理财功能,是对 CEX 的产品补位

-

而 ETF 主要由黑石、嘉信理财、贝莱德操盘,不会在钱包产品中发生革命性作用

2.3 赛道驱动因素

2.3.1 宏观利率环境推动「真实收益」上链

自 2022 年以来全球进入高利率周期,尤其以美国为代表,其联邦基准利率维持在 5% 以上,大幅提高了传统金融资产(如美债、货币基金)的吸引力。

与此同时,传统 DeFi 生态在牛熊切换中面临链上无风险利率下降、收益模式内卷的挑战,用户对「稳定、高收益」的资产配置需求迅速上升。

RWA 产品恰好弥合这一需求缺口:将美债、债券、收入凭证等带有现实利息的资产映射到链上,为链上用户提供「低波动 + 真实利息」的投资选项。

2.3.2 传统金融机构主动入局,带来资产与信誉背书

从 2023 年起,包括 BlackRock、Franklin Templeton、WisdomTree、摩根大通、花旗银行 等全球顶级金融机构纷纷启动 RWA 相关业务。

这些机构通过发行链上基金份额、代币化美债产品、建立 tokenized asset fund 等方式,尝试将传统金融资产原生发行在链上(而非仅做桥接映射)。

此举不只是资产扩展,更标志着传统金融的主权信用 + 区块链的结算效率开始融合,极大提升市场对 RWA 的信心。

代表案例有:

-

Franklin Templeton 发行了链上的美国货币基金份额 BENJI Token,在 Polygon 和 Stellar 网络上交易;

-

BlackRock 投资了 tokenization 平台 Securitize,并计划在以太坊上发行 tokenized fund;

-

Citi 宣布将部分托管债券进行链上结算试点。

2.3.3 全球监管逐步放开,释放合法化通道

与 ICO 时代的「野蛮增长」不同,RWA 涉及的是证券、债券、基金等「重监管资产」,必须依托合规路径进行推进。

当前,已有多个国家和地区出台明确监管框架,为资产上链、代币发行与持有人权利设定法律基础:

p.s.Reg A+ 是美国证券法中的一种轻监管发行机制,它允许项目方在不经过传统 IPO 的情况下,向普通用户而非仅限合格投资者发行股票或代币,最多可募资 7500 万美元 / 年。目前 Exodus Movement、INX、tZERO 都曾使用过 Reg A+ 发资产。

知名案例:

-

瑞士 Sygnum 银行已发行业务代币化债券,允许投资者通过链上购买企业融资产品;

-

香港支持中国建设银行于链上发行 2 亿港币代币化绿色债券,为亚洲首个政府支持的 Tokenized Bond 项目。

2.4 主要参与者分类

RWA 生态的参与者主要可分为 4 类:资产发行方、基础设施提供方、应用层平台与数据服务商。

资产发行方(Token Issuers)

负责将现实世界资产(如美债、黄金、房产等)映射为链上可交易的代币,承担资产合规结构设计、收益分配、托管监管等关键任务。

基础设施提供方(RWA Infra & Issuance Chains)

提供资产托管、身份认证、法规合规支持以及资产发行平台,多数为 Layer 1 或许可链。

应用层平台(Access Products & User Protocols)

提供用户界面、资产组合、理财工具等功能,常与 DeFi 模块结合,连接 C 端投资者与链上 RWA。

数据与指标服务方(Oracles & Indices)

提供现实世界资产的价格、波动率、指数等链上数据基础,是连接链下信息与链上协议的桥梁。

2.5 发展限制因素

很多公司的业务变迁速度快,商业模式还处在试验期:体现在半年前的新闻稿内容已经失真,现在网页呈现的业务内容与之前已经大变样(如 Credix 等项目,Credix 项目之前做信贷平台,但现在官网已找不到相关介绍,已转型做 PayFi 产品)

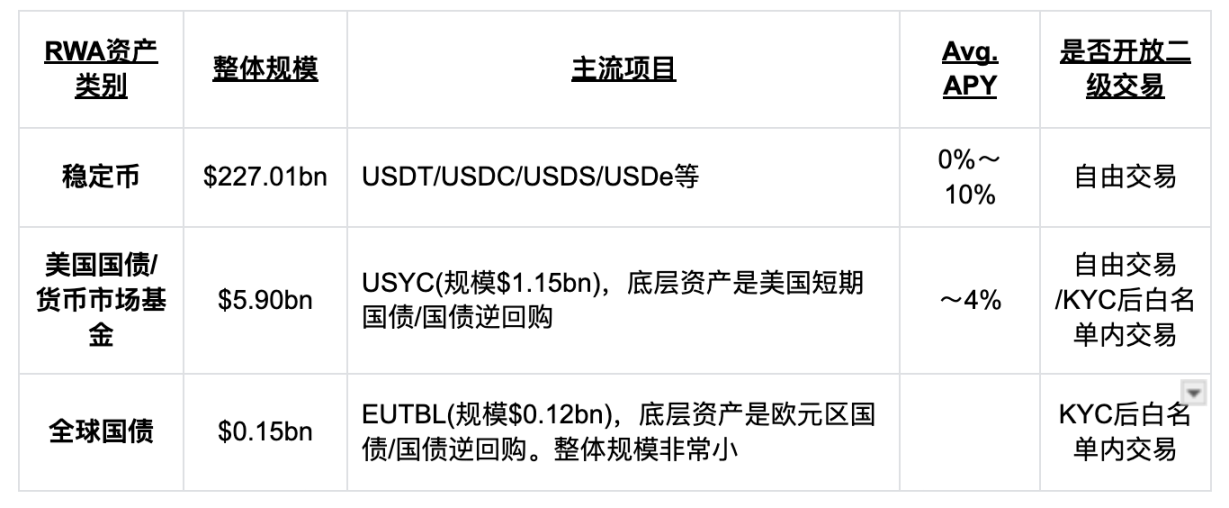

就流动性而言,当前大部分 RWA 产品只支持白名单内交易,只有小部分产品支持市场自由流通:

大部分的 RWA 产品(如 Private Credit LP 凭证,国债产品等)都仅支持在白名单范围内自由划转,当前能实现完全自由的二级市场交易的,只有:

-

底层是大宗商品的产品(如黄金等)

-

Ondo Finance 发行的 $USDY 这种通过合规框架构建的美债产品

合规风险与链上链下资产对齐问题仍未解决:RWA 本质上连接的是链上合约系统与链下的资产托管、合同权利关系,这种跨域映射天然存在合规风险和资产对接不一致问题。当前多数项目采用「SPV(特殊目的载体)」或与受监管托管人合作方式等「混合架构」来完成资产发行,即中心化端要求用户完成 KYC 和认购审核,而链上端(如 bTokens)作为标准 ERC-20 代币则默认具备自由流通属性。但由于不同司法辖区监管路径不统一、KYC 政策不一致、链上身份难以验证,仍面临以下几类核心挑战:

-

监管真空或灰色地带操作普遍:很多项目未取得明确证券发行牌照,而是通过结构设计「规避定义」(regulatory arbitrage),但一旦监管政策收紧,将面临清退风险

-

资产托管真实性难以验证:链上代币是否真正对应链下资产,用户多数依赖托管方出具证明或第三方审计报告,但这些证明缺乏标准统一性与强制执行力

-

清算与回收流程不透明:当底层资产出问题(如违约、提前赎回、SPV 破产),链上持有人权益如何主张、如何参与清算,尚无标准答案,链上智能合约无法自处理链下法律事务

-

监管者对 DeFi 产品合规身份难界定:特别是将 RWA 融入到 DeFi 中(如作为抵押品借贷、与 AMM 流动池结合),当前法律对其属性交代不清晰,造成项目方与用户面临潜在「非法证券发行」或「跨境交易违规」风险

代表案例:

-

Maple Finance 曾因部分借款机构违约而面临 LP 无法赎回的情况,虽然项目链上有资金逻辑,但最终仍需链下仲裁解决;

-

Backed Finance 明确将产品定位为「仅限合规白名单用户持有」,这限制了其流通性,但也是规避合规风险的一种方式;

-

RealT 的持有者需通过美国实体的 KYC 验证来主张产权和收益权,一旦 KYC 机制出现问题,链上权益将变得脆弱。

三、RWA 重点玩家生态图谱

3.2.1 U.S.Treasuries 类

目前 top5 项目方市占率 88%,其中 Securitize 和 Franklin Templeton 是「传统金融合规型发行」的代表,而 Ondo 和 Superstate 则代表「Web3 原生合规收益产品平台」。

Securitize

https://x.com/Securitize

成立时间:2017 年

总部:美国旧金山

创始人:Carlos Domingo(前 Telefónica 数字业务负责人)、Jamie Finn

融资情况:累计融资约 1 亿美元,投资方包括 BlackRock、Morgan Stanley、Blockchain Capital、Circle Ventures 等

核心资源:

-

美国证券交易委员会(SEC)注册的经纪商和转让代理

-

运营 Securitize Markets,提供合规的数字资产证券交易平台

-

与 BlackRock 合作,担任其首个公开区块链上的代币化基金的转让代理

代表产品:

-

为 Exodus、Oddity 等公司提供股权代币化服务

-

支持私募股权、债券、房地产等多种资产的代币化

Ondo Finance

https://x.com/OndoFinance

成立时间:2021 年

总部:美国纽约

创始人:Nathan Allman(前高盛员工)、Pinku Surana

融资情况:获得多轮融资,投资方包括 Founders Fund、Pantera Capital 等

核心资源:

-

与 BlackRock、Mastercard、Aptos 等建立战略合作关系

-

推出 Flux Finance,支持包括 USDC 和 OUSG 在内的资产的去中心化借贷

代表产品:

-

USDY:由短期美国国债和银行存款支持的稳定收益代币

-

OUSG:锚定短期美国政府债券的代币

Franklin Templeton(传统金融资管巨头)

https://x.com/FTI_Global

成立时间:1947 年

总部:美国加利福尼亚州

核心资源:

-

全球资产管理规模超过 1.6 万亿美元

-

在 Stellar、Ethereum、Polygon、Arbitrum、Base 等多个区块链上推出 BENJI 代币

代表产品:

-

BENJI:代表 Franklin OnChain U.S. Government Money Fund(FOBXX)的代币,每个代币对应一份基金份额

Hashnote

https://x.com/Hashnote_Labs

成立时间:2023 年

总部:美国芝加哥

创始人:Leo Mizuhara

融资情况:由 Cumberland Labs 投资 500 万美元孵化

核心资源:

-

2025 年被 Circle 收购,整合为其数字资产资本市场产品的一部分

-

推出 USYC,成为全球最大的代币化货币市场基金之一

代表产品:

-

USYC:由短期美国国债支持的代币化货币市场基金 (Primary and Secondary trading limited to whitelisted investors passing a KYC/AML onboarding process)

Superstate

https://x.com/superstatefunds

成立时间:2023 年

总部:美国旧金山

创始人:Robert Leshner(Compound 创始人)、Dean Swennumson、Reid Cuming、Jim Hiltner

融资情况:累计融资 1,810 万美元,投资方包括 CoinFund、Distributed Global、Breyer Capital、Galaxy Digital 等

核心资源:

-

推出 USTB(短期美国政府证券基金)和 USCC(加密套利基金)

-

基金资产由受监管的第三方托管,确保合规性和安全性

代表产品:

-

USTB:提供短期美国国债的链上投资渠道

-

USCC:结合加密套利和政府证券的收益策略

3.2.2 Global Bonds 类

Spiko

https://x.com/Spiko_finance

成立时间:2023 年

总部:法国巴黎

创始人:Paul-Adrien Hyppolite 和 Antoine Michon,均拥有金融和监管背景,曾在法国政府和私营部门担任高级职位

融资情况:尚未公开披露具体融资信息

核心资源:

-

与法国金融市场管理局(AMF)合作,确保产品的合规性

-

资产由法国农业信贷银行(Crédit Agricole)和桑坦德银行(Santander)子公司 CACEIS Bank 托管,确保资产安全

代表产品:

-

€MMF:投资于欧元区国家的短期国债,平均到期时间小于 60 天,最大资产到期时间不超过 6 个月

-

$MMF:投资于美国国债,结构与 €MMF 类似

-

链上部署:已在 Polygon、Arbitrum、Starknet 和 Etherlink 等多个区块链网络上线

OpenTrade

https://x.com/opentrade_io

成立时间:2023 年

总部:美国旧金山

融资情况:

2024 年 4 月完成种子轮融资,筹集资金 320 万美元,投资方包括 a16z crypto CSX、CMCC Global、Draper Dragon、Plassa Capital 和 Ryze Labs

2024 年 11 月完成种子轮扩展融资,筹集资金 400 万美元,投资方包括 AlbionVC、a16z crypto CSX 和 CMCC Global

核心资源:

-

与 WOO X、Littio、Nest 等合作,提供 RWA 收益产品

-

资产由受监管的第三方托管,确保资产安全

代表产品:

-

RWA 收益金库:提供由现实世界资产支持的稳定收益产品

3.2.3 Private Credit 类

Centrifuge

https://x.com/centrifuge

成立时间:2017 年

总部:德国柏林

团队背景:由 Lucas Vogelsang 等人创立,团队成员拥有丰富的金融科技和区块链经验

融资情况:已完成多轮融资,累计金额超过 1500 万美元,投资方包括 Galaxy Digital、IOSG、BlueYard Capital 等

核心资源:

-

与 MakerDAO、Aave 等 DeFi 协议合作,推动 RWA 的链上借贷市场发展

-

推出 Centrifuge Credit Group,负责资产的风险评估和审核

代表产品:

-

Tinlake:一个开放的 RWA 投资平台,允许用户将现实世界资产代币化并用于融资(要求 kyc)

-

Centrifuge Chain:无许可链,用于 RWA 资产的代币化,仅 kyb

-

链上部署:已在 Ethereum 和 Polkadot 等多个区块链网络上线

Figure

https://x.com/Figure

成立时间:2018 年

总部:美国旧金山

团队背景:由前 SoFi CEO Mike Cagney 创立,团队成员具有丰富的金融和技术背景

融资情况:已完成多轮融资,累计金额超过 2 亿美元,投资方包括 DST Global、RPM Ventures、DCG 等

核心资源:

-

开发了 Provenance 区块链,专注于金融服务的区块链应用

-

与多家金融机构合作,推动资产的数字化和链上交易

代表产品:

-

Figure Markets:提供零手续费的加密资产交易平台(需 kyc)

-

Figure Lending:提供基于房屋净值的贷款服务

Tradable

https://x.com/tradable_xyz

成立时间:2022 年

总部:新加坡

团队背景:由金融科技和区块链专家组成,致力于推动资产的数字化和链上交易

融资情况:尚未公开披露具体融资信息

核心资源:

-

提供资产代币化服务,支持多种资产类型

-

与多家金融机构合作,推动资产的数字化和链上交易

代表产品:

-

Tradable Platform:一个资产代币化和交易平台,支持多种资产类型的代币化和交易

Maple Finance

https://x.com/maplefinanec

成立时间:2021 年

总部:澳大利亚悉尼

团队背景:由 Sidney Powell 和 Joe Flanagan 创立,团队成员具有丰富的金融和技术背景

融资情况:已完成多轮融资,累计金额超过 3000 万美元,投资方包括 BlockTower、Maven 11、Framework Ventures 等

核心资源:

-

提供机构级的去中心化信贷市场,支持无抵押贷款

-

推出 Syrup 协议,结合 Maple 的贷款基础设施和 DeFi 的开放性

代表产品:

-

Maple Direct:为机构提供直接的贷款渠道

-

Syrup:为 DeFi 用户提供高质量的资产支持贷款

TrueFi

https://x.com/TrueFiDAO

成立时间:2020 年

总部:美国旧金山

团队背景:由 TrustToken 团队推出,团队成员具有丰富的金融和技术背景

融资情况:已完成多轮融资,累计金额超过 3000 万美元,投资方包括 a16z、BlockTower、Alameda Research 等

核心资源:

-

提供无抵押的去中心化信贷市场,支持多种资产类型的贷款

-

推出信用评分系统,评估借款人的信用风险

代表产品:

-

TrueFi Lending:提供无抵押贷款服务(需 kyc)

-

TrueFi Credit:提供信用评分和风险评估服务

Mercado Bitcoin

https://x.com/MercadoBitcoin

成立时间:2013 年

总部:巴西圣保罗

团队背景:Mercado Bitcoin 是拉丁美洲最大的加密资产交易所之一,致力于推动金融创新和数字资产的发展

融资情况:2021 年完成 2 亿美元融资,由 SoftBank 领投

核心资源:

-

与 Polygon Labs 合作,计划在 2025 年发行价值 2 亿美元的 RWA 代币

-

与 Plume Network 合作,旨在将巴西资产代币化,包括资产支持证券、消费信贷、公司债务和应收账款

代表产品:

-

MB Tokens:已推出 340 多种代币化产品,累计代币化资产达 1.8 亿美元

-

RWA 代币:包括与能源、石油和房地产相关的代币,提供稳定的收益分配

Goldfinch

https://x.com/goldfinch_fi

成立时间:2020 年

总部:美国旧金山

团队背景:由前 Coinbase 工程师 Blake West 和 Michael Sall 创立,致力于构建无需加密抵押的链上信贷市场

融资情况:2021 年完成 2500 万美元 A 轮融资,由 a16z 领投,Coinbase Ventures、Variant、BlockTower 等参投

核心资源:

-

与 Ares、Apollo、Golub 等顶级私募信贷基金合作,提供机构级的私募信贷产品

-

推出 Goldfinch Prime,允许用户投资于多个私募信贷基金,获得稳定收益

代表产品:

-

Goldfinch Prime:提供由现实世界资产支持的稳定收益产品,目标年化收益率为 10-12%

-

Callable Loans:允许投资者在贷款到期前提取投资的产品

Credix

https://x.com/Credix_finance

成立时间:2021 年

总部:比利时布鲁塞尔

团队背景:由 Thomas Bohner 等人创立,团队成员具有丰富的金融科技和区块链经验

融资情况:2022 年完成 1150 万美元 A 轮融资,由 Motive Partners、ParaFi Capital 领投,Valor Capital、Circle Ventures、Voltage Capital 等参投

核心资源:

-

专注于新兴市场的链上信贷市场,特别是在拉丁美洲地区

-

与多家金融科技平台合作,提供无抵押贷款服务

代表产品:

-

Credix Platform:一个去中心化的资本市场生态系统,允许资产发起人将资产代币化并进行融资

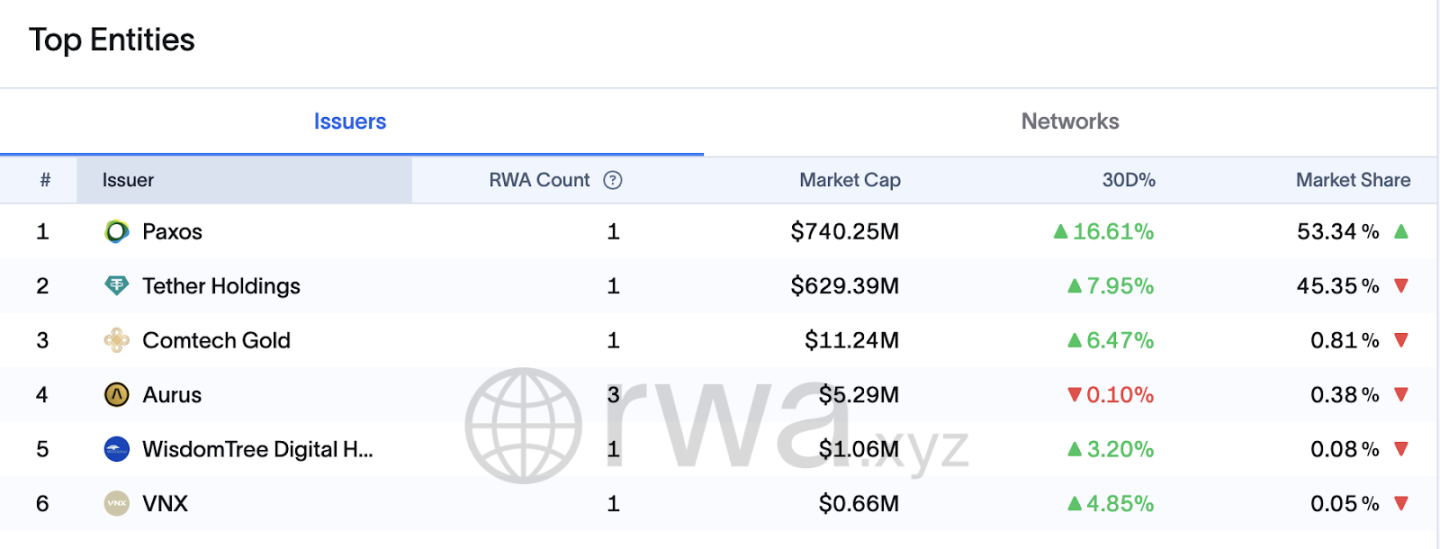

3.2.4 Commodities 类

RWA 黄金赛道对比

Paxos Trust Company

https://x.com/Paxos

成立时间:2012 年(前身为 itBit)

总部:美国纽约

团队背景:由 Charles Cascarilla 和 Rich Teo 创立,团队成员具有丰富的金融和技术背景。Paxos 是首家获得纽约州金融服务部(NYDFS)颁发的「有限目的信托公司」牌照的区块链公司,致力于构建受监管的区块链基础设施。

融资情况:

累计融资超过 5.4 亿美元,估值达 24 亿美元

投资方包括 PayPal Ventures、Bank of America、Founders Fund、Oak HC/FT、Mithril Capital 等

核心资源与合作伙伴:

-

为 PayPal 提供加密交易和稳定币发行服务(如 PYUSD)

-

与 Stripe 合作,为其「Pay with Crypto」产品提供稳定币支付基础设施

-

与 Credit Suisse、Société Générale、Revolut 等金融机构合作,推动资产的数字化和链上交易

代表产品:

-

USDP(Pax Dollar):受监管的美元稳定币,1:1 由美元支持

-

PAXG(Pax Gold):受监管的黄金支持代币,每个代币代表一盎司实物黄金

-

PYUSD(PayPal USD):与 PayPal 合作发行的美元稳定币

-

USDL(Lift Dollar):由阿联酋子公司发行的收益型稳定币,持有者每日可获得收益分配

-

itBit 交易所:受监管的数字资产交易平台,支持多种加密货币交易

3.2.5 Stocks 类

Synthetix

https://x.com/synthetix_io

成立时间:2018 年(前身为 Havven)

总部:澳大利亚

团队背景:由 Kain Warwick 创立,团队成员具有丰富的金融和技术背景

融资情况:已完成多轮融资,投资方包括 Framework Ventures、Paradigm 等

核心资源:

-

原先定位是超额抵押合成资产协议,现已转型成加密原生衍生品平台,TVL $71.97M

-

开创债务池模型,支持多资产合成(股票 / 大宗商品 / 外汇)。通过高抵押率(400-600%)维持系统稳定性

代表产品:

-

Synths:合成资产,跟踪真实资产的价格

-

Synthetix Exchange:去中心化交易平台,支持 Synths 的交易

Backed Finance

https://x.com/BackedFi

成立时间:2021 年

总部:瑞士楚格

团队背景:由 Adam Levi 博士、Roberto Klein 和 Yehonatan Goldman 共同创立,团队成员具有丰富的金融和区块链技术背景。

融资情况:截至 2024 年 4 月,Backed Finance 完成了总额为 1790 万美元的融资,投资方包括 Gnosis、Coinbase Ventures、Semantic Ventures、Stratos Technologies、Blockchain Founders Fund、Stake Capital、1kx、Nonce Classic 等。

核心资源与合作伙伴:

-

基于瑞士 DLT 法案发行,通过欧盟 MiFID II 通行证覆盖欧洲零售投资者,代币代表 SPV 持有的真实股票(如 bCSPX 对应标普 500 ETF)

-

与 Chainlink 合作,集成了 Proof of Reserve(PoR)机制,确保每个 bToken 都有 1:1 的资产支持。

-

与 INX 合作,在其平台上为合格的非美国用户提供 bNVDA(NVIDIA 股票)的交易。

-

与 eNor Securities 合作,在拉丁美洲市场推广其代币化证券。

代表产品:

-

bCSPX:追踪 S&P 500 指数的代币化产品。

-

bTSLA:追踪特斯拉股票的代币化产品。

-

bNVDA:追踪 NVIDIA 股票的代币化产品。

-

bIB01:追踪 iShares 0-1 年期美国国债 ETF 的代币化产品。

-

bHIGH:追踪高收益公司债券的代币化产品。

产品特性:

-

所有 bTokens 都是 ERC-20 代币,具有自由转让性和可组合性,支持多链部署。

-

每个 bToken 都由受监管的第三方托管机构持有的真实资产 1:1 支持。

-

符合瑞士 DLT 法案的合规框架,确保产品的合法性和安全性。

-

采用 Gnosis Chain 降低 Gas 成本。

Dinari

https://x.com/DinariGlobal

-

成立时间:2022 年

-

总部:美国加利福尼亚州

-

融资情况:总融资 1750 万美元,投资方包括 Alchemy Ventures、500 Global、Version One 等。

核心资源与合作伙伴:

-

作为美国证券交易委员会(SEC)注册的转让代理(Transfer Agent),合规发行 dShares(代币化股票),背后支持实物证券 1:1 持仓。

-

dShares 现已部署在 Arbitrum 和 Ethereum 主网,支持多链流通。

-

通过与 Securitize、INX 等合规平台对接,确保证券型代币的合规性。

代表产品:

-

dAAPL:追踪苹果公司股票的代币化产品。

-

dTSLA:追踪特斯拉股票的代币化产品。

-

dGOOGL:追踪谷歌母公司 Alphabet 股票的代币化产品。

产品特性:

-

所有 dShares 均为 ERC-20 标准代币,支持链上自由转让(受限于白名单地址),由合规托管机构持有的真实证券支持。

-

符合美国证券法,需通过 KYC/AML 验证,主要面向合格投资者。

Swarm X

https://x.com/SwarmMarkets

成立时间:2020 年

总部:德国柏林

团队背景:由 Philipp Pieper(Swarm Fund 联合创始人)、Timo Lehes 等共同创立,团队成员具备区块链、金融市场和合规监管领域的深厚背景。

融资情况:种子轮融资金额约 550 万美元,投资方包括 Fenbushi Capital、Blockwall Capital、NEO Global Capital 等。

核心资源与合作伙伴:

-

受德国联邦金融监管局(BaFin)监管,持有金融服务许可证(FSP),可提供受监管的数字资产交易服务。

-

推出 Open dOTC(去许可的 RWA 交易平台),支持链上无许可交易 RWA。

代表产品:

-

Tokenized US Treasuries:代币化的美国国债。

-

Tokenized AAPL:代币化苹果公司股票。

-

Tokenized EUR Bonds:代币化欧元债券。

产品特性:

-

所有资产均为 ERC-20 标准代币,1:1 实物资产支持,受 BaFin 监管。

-

支持无许可 OTC 交易,降低准入门槛,促进流动性。

3.3 重点的链 / 收益聚合器等 infra

Plume Network

https://x.com/plumenetwork

定位:Plume 是首个专为现实世界资产(RWA)设计的模块化 Layer 1 区块链,致力于将传统资产高效、安全地引入链上。

技术特点:

-

兼容 EVM,支持智能合约开发。

-

内置合规和资产代币化机制,简化 RWA 的上链流程。

-

支持跨链连接,已部署至 16 个区块链网络。

生态发展:

-

拥有超过 180 个协议和 1800 万个独立地址。

-

推出了 Plume Passport(RWAfi 钱包)和 pUSD(生态稳定币)。

-

获得 Haun Ventures、Galaxy、Superscrypt 等机构投资。

Converge

Ethena 与 Securitize 推出新公链 Converge,计划 Q2 上线。Converge 是由 Ethena Labs 和 Securitize 驱动的传统金融和数字美元结算网络。其愿景是提供首个专为 TradFi 与 DeFi 融合而设计的结算层,以 USDe 和 USDtb 为核心,并由 ENA 提供安全保障。该区块链被认为有两个核心应用场景:

-

用于无需许可的现货和杠杆 DeFi 投机的结算;

-

稳定币和代币化资产的存储和结算。

-

Securitize 将在 Converge 上部署其核心未来代币化资产的发行层。这将超越代币化国债产品和基金,涵盖所有资产类别的证券形式。Ethena 将推出其核心产品 USDe、USDtb 和 iUSDe,并原生发行。

-

应用程序将在 Converge 上构建,专门用于使传统金融能够在链上与 iUSDe、USDe 和 Securitize 支持的资产进行交互。

目前,已有 5 个协议承诺在 Converge 上构建和分发机构级 DeFi 产品:

-

Aave Labs 的 Horizon:通过专为 Securitize 代币化资产(包括 Ethena 的机构级 iUSDe)设计的市场,桥接传统金融与 DeFi;

-

Pendle Institutional:为可扩展的机构机会(如 iUSDe)提供利率投机基础设施;

-

Morpho Labs:为 Ethena 和 Securitize 资产提供模块化货币市场;

-

Maple Finance 和 Syrup:基于 USDe 和现实世界资产(RWA)构建可验证链上机构收益和信贷产品;

-

EtherealDEX:为 Ethena 流动性设计高性能衍生品和现货交易,以 USDe 作为抵押品。

Stellar

https://x.com/StellarOrg

成立时间:2014 年

总部:美国旧金山

团队背景:由 Jed McCaleb 和 Joyce Kim 共同创立,Jed McCaleb 也是 Ripple 和 Mt. Gox 的联合创始人。

融资情况:由 Stellar Development Foundation(SDF)提供技术支持、资源和资金,推动网络的发展和应用。

核心资源:

-

采用联邦拜占庭协议(FBA)共识机制,实现快速、低成本的交易。

-

支持多种资产的发行和交易,包括法币和加密资产。

-

与 IBM、MoneyGram 等机构合作,推动全球支付解决方案。

代表产品:

-

Stellar Network:主网,支持资产的发行、管理和交易。

-

Lumens(XLM):原生代币,用于支付交易费用和账户激活。

-

Soroban:智能合约平台,支持开发者构建去中心化应用。

Algorand

https://x.com/Algorand

成立时间:2017 年

总部:美国波士顿

团队背景:由图灵奖得主、MIT 教授 Silvio Micali 创立,团队成员在密码学和区块链技术方面具有深厚背景。

融资情况:由 Algorand Foundation 提供资金支持,推动生态系统的发展和应用。

核心资源:

-

采用纯粹权益证明(Pure PoS)共识机制,实现快速交易确认。

-

支持智能合约和多种资产的创建与管理。

-

提供多种开发工具和 SDK,支持多语言开发。

代表产品:

-

Algorand Network:主网,支持高效、低成本的交易。

-

Algorand Standard Assets(ASA):一种 Layer 1 特性,允许用户在 Algorand 区块链上表示任何资产,享受与原生 Algo 相同的安全性和易用性。

PolyTrade

https://x.com/Polytrade_fin

成立时间:2021 年

总部:阿联酋迪拜

团队背景:由金融科技专家 Piyush Gupta 创立,团队成员来自 SocGen、J.P. Morgan、HSBC、Polygon、PayU 等传统金融和 Web3 头部机构,具有丰富的资产管理和链上金融经验。

融资情况:2023 年完成 380 万美元种子轮融资,投资方包括 Alpha Wave、Matrix Partners、Polygon Ventures、Singularity Ventures、GTM Ventures 和 CoinSwitch Ventures。

核心资源:

-

构建了一个资产无关的 RWA 聚合平台,整合多个发行方与 9 类资产(如信贷、房地产、国债、发票等)。

-

引入 ERC-6960 标准,支持 RWA 资产的组合 / 分割。

-

已支持 70+ 发行商、7000+ RWA 资产,拥有清晰的资产发现 → 投资 → 二级流通流程。

代表产品:

-

Polytrade Marketplace:RWA 聚合平台,提供资产发现、交易与组合功能。

-

Polytrade Scan:资产链上浏览器,提升资产可追溯性和透明度。

3.4 知名数据&研究等宣发渠道

数据网站:

RWA.XYZ:https://app.rwa.xyz/

DefiLlama RWA 模块:https://defillama.com/protocols/rwa

Tokeny RWA 生态地图:https://tokeny.com/real-world-asset-rwa-tokenization-ecosystem-map/

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。