⚡️Spark @sparkdotfi 正式推出Spark Prime,这应该是所有机构都会喜欢的一个功能——

过去一年,稳定币市值涨到 3000 亿以上,但借贷市场的利用率却长期在 30% 左右。

传统 DeFi 借贷的逻辑很简单,你有多少抵押物,系统就给你对应比例的贷款额度,只认单个仓位的名义规模,却不理解仓位之间的关系。

这对散户够用,但对机构和对冲基金却不是那么友好。

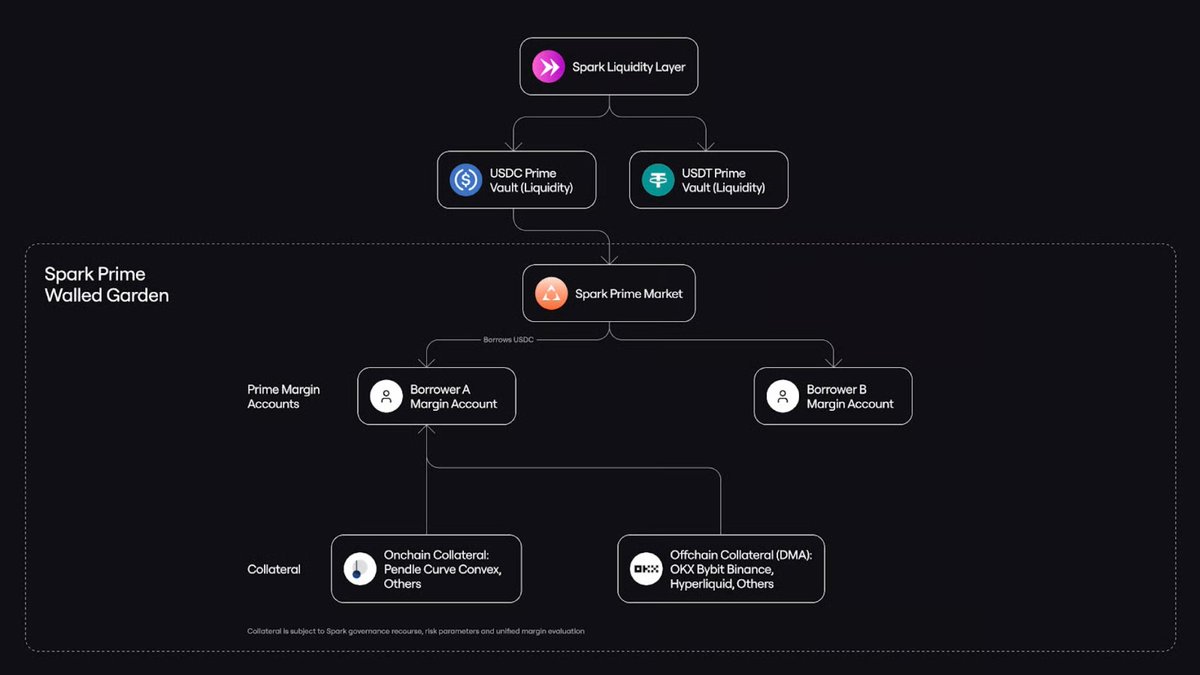

Spark Prime 试图改变的,就是为机构和对冲基金们量身打造一个计量方式——

它通过 Arkis 的风险引擎,它把链上头寸、交易所仓位、托管账户资产拉到一个统一视角下,按组合净风险来计算保证金,而不是简单粗暴地叠加名义规模。

举个例子:

如果你现货多 1 亿,同时在 CEX 永续空 1 亿,理论上方向对冲,真实风险接近 0;

传统 DeFi 会看做“1 亿现货 + 1 亿空单”两个孤立仓位,两边都要锁大量保证金。

Spark Prime 则试图识别这种对冲关系,按让保证金更贴近真实风险,而不是按 2 亿名义仓位来算,省事又省钱,大大释放了被无谓占用的流动性。

目前支持识别Binance 、Bybit、OKX、Hyperliquid、Pendle、Curve上的仓位。

挺好的,有了这种跨场景风险识别能力后,DeFi 的借贷逻辑会从简单粗暴的资金池模式向资产负债表模式转变。

保证金逻辑进化了,机构才会把规模真正拉满。否则,再多的稳定币也只是躺在账面上吃灰罢了。

不过我现在在想更有趣的一点:

这个路径跑通之后,DeFi 借贷的天花板可能不只是单纯被抬高,而是完全被重新定义,其他协议会怎么应对和博弈呢?

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。