原文标题:The top 12 crypto winners of 2025: who got it right this year?

原文作者:Oluwapelumi Adejumo,CryptoSlate

原文编译:Saoirse,Foresight News

若说 2024 年是加密货币行业的「复苏之年」,那么 2025 年便是该行业「基础设施最终获得认可」的一年。

今年,这个新兴行业在 1 月带着谨慎的乐观态度启程,到 12 月时已拥有了联邦法规的明确支持。

其结果是,行业叙事彻底从「加密货币等同于赌场」转向了「加密货币是资本市场基础设施」。

在此期间,交易量向链上转移,政策制定进入白宫视野,大型资产管理公司也不再犹豫——本月早些时候先锋集团(Vanguard)的立场转变便是最鲜明的证明,该公司已允许其平台上架加密货币 ETF。

然而,在这一年里,尽管行业迎来了创纪录的资金流入和立法胜利,收益却并非由所有参与者均分。

2025 年的赢家不只是那些价格上涨的资产,更包括从根本上在未来金融格局中站稳脚跟的协议、人物与产品。

基于 CryptoSlate 的分析,以下是本年度 12 个明确的赢家及其重要性所在:

1、美国及特朗普政府

讨论 2025 年的加密货币格局,绕不开美国立场转变所带来的巨大影响力。多年来,加密货币行业一直处于「随时可能撤离」的状态,将迪拜或新加坡视为潜在的「避风港」。

但在 2025 年,美国彻底关上了这扇「撤离之门」,且行业内各方都乐于接受这一变化。因此,这份胜利既属于美国这个司法管辖区,也属于推动这一转变的顶层核心力量。

美国第 47 任总统特朗普领导的政府在不到 12 个月的时间里,实现了加密货币行业长期以来的诸多诉求,有效将数字资产经济「重新拉回本土」。

多项支持数字资产的行政命令奠定了基调,而其战略胜利则体现在具体策略层面:

7 月 18 日签署的《GENIUS 法案》首次从联邦层面为稳定币提供了定义;

3 月发布的「战略比特币储备」行政命令,则向全球主权财富基金释放了明确信号——数字资产已成为国家安全层面的重要议题。

至关重要的是,通过推动美国 SEC 和 CFTC 的领导层变动,特朗普政府驱散了「通过执法进行监管」的迷雾。

本质上,特朗普的一系列行动为美国「成为全球加密货币中心」奠定了基调。

2026 年展望:美国霸权地位巩固

预计美国将积极输出其新确立的行业标准。此外,1 月 1 日生效的行政命令还明确禁止发行央行数字货币(CBDC),这为私营部门创新扫清了障碍:未来美元仍将走向数字化,但发行方将是 Tether、Circle 公司及各类银行,而非美联储。

2、美国现货 ETF

(以 IBIT 为代表,含 ETH、SOL、XRP ETF 阵营)

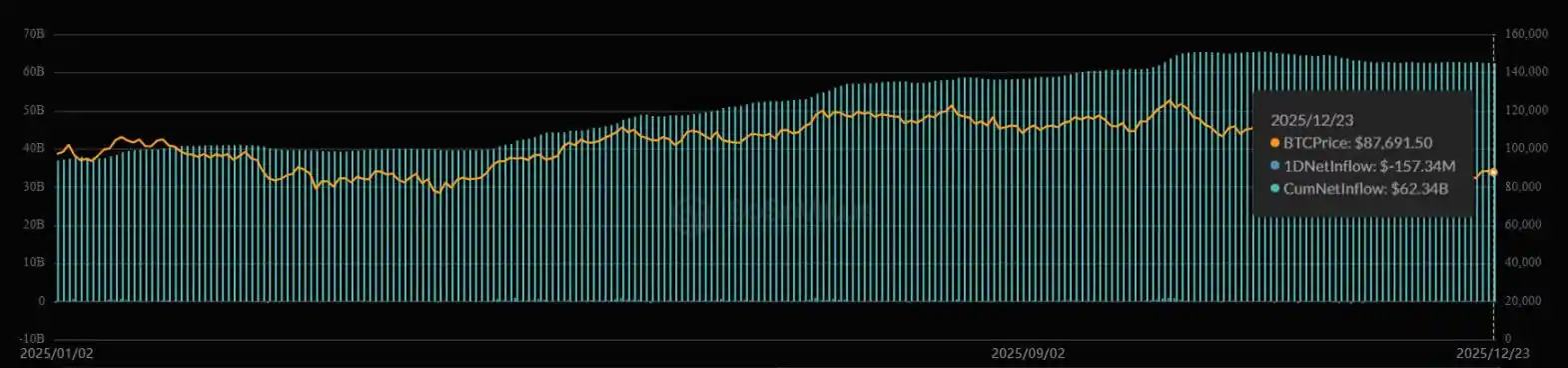

作为机构进入加密货币市场的主要工具,加密货币现货 ETF 在 2025 年不仅「度过了第二年生存期」,即便在比特币表现不佳的情况下仍实现了蓬勃发展。

贝莱德旗下的 iShares 比特币信托基金(IBIT)成为美国流入资金规模前十的 ETF,其资金流入量甚至超过了景顺 QQQ 信托基金、SPDR 黄金信托基金(GLD)等传统巨头,便是最直接的证明。

IBIT 累计净流入(来源:SoSo Value)

除比特币外,以太坊现货 ETF 也巩固了自身地位,成为财富管理机构的「默认入场通道」——这使得「不是你的私钥,就不是你的资产」这类争论,在机构投资者群体中变得无关紧要。

9 月是关键转折点:SEC 批准了「通用上市标准」。这一技术性但至关重要的政策胜利,大幅减少了未来产品的审批流程,无需再为每个新代码单独提交 19b-4 文件。

此后,市场迎来了大量聚焦其他数字资产(如 Solana、XRP)的新产品,这些资产在今年也均实现了强劲表现。

2026 年展望:产品多样化与风险降低

随着先锋集团在 12 月 1 日开放加密货币 ETF 通道,预计将有大量「一篮子资产 ETF」和「备兑认购期权 ETF」涌现。更完善的期权市场将开始降低实际波动率,最终使加密货币这一资产类别能够被保守型养老基金接受。

3、Solana(SOL)

2025 年,Solana 彻底摆脱了「高风险 - beta 资产」的标签,「速度快但易故障」的旧叙事已成为历史。

与此同时,Solana 还完成了今年加密货币行业最艰难的转型:从「Meme 币赌场」转变为「全球市场的流动性层」。

在保持文化领域主导地位的同时,CoinGecko 数据显示,Solana 已连续两年(2024-2025)成为全球关注度最高的区块链生态系统。

如今的 Solana 网络已不再只围绕投机性代币运转,而是成为「高效资本的聚集地」。

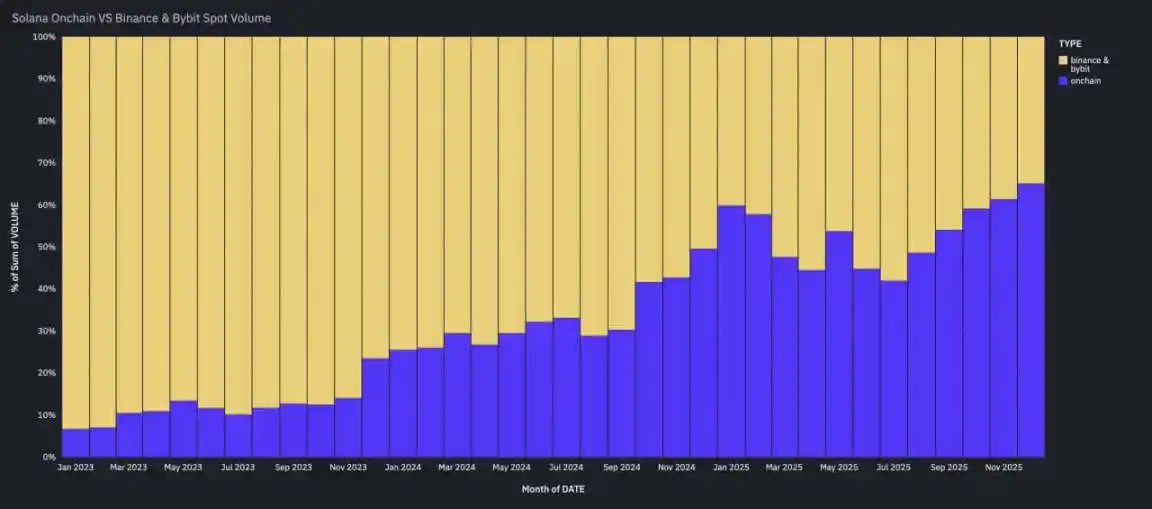

根据 Artemis 的数据,Solana 已成为核心流动性层:其链上 SOL-USD 交易量连续三个月超过 Binance 和 Bybit(全球交易量前三的中心化交易平台中的两家)的 SOL 现货交易量之和。

Solana 链上交易量超过 Binance 和 Bybit 的现货交易量(来源:Artemis)

本质上,Solana 已将自身定位为「对交易执行速度敏感的活动的主要场所」。它的竞争对手不再只是以太坊,更是纳斯达克这类传统金融市场平台。

2026 年展望:链上价格发现成主流

这种交易量的「链上转移」标志着结构性变革:价格发现正从中心化交易平台转向链上。2026 年的 Solana 将不再是「高风险 - beta 网络」,而是高频、稳定币计价交易的主要场所。

4、以太坊二层网络 Base

如果说 Solana 的优势在于「速度」,那么 Coinbase 旗下的以太坊二层网络 Base 则凭借「用户触达能力」胜出。

通过借助这家美国交易平台庞大的现有用户基础,Base 已成为「消费类应用和稳定币实验的默认选择」,且用户粘性极高。

Base 的成功证明,在 2025 年的加密货币行业,「用户触达」比「新颖的加密技术」更重要。它成为了「大众加密应用」的孵化器——这些消费类金融科技应用在后端使用加密货币基础设施,但用户完全无需感知这一点。可以说,Base 是连接混乱链上世界与 Coinbase 合规安全体系的桥梁。

2026 年展望:「钱包原生商业」崛起

预计 Base 将成为 Coinbase 明年进军商户支付领域的「核心引擎」,「钱包原生商业」(基于加密钱包的商业活动)或将成为行业新趋势。

5、Ripple 与 XRP

在经历多年法律困境后,2025 年终于成为 Ripple 与 XRP「重获自由」的一年。

Ripple 与 SEC 之间旷日持久的法律战以最终判决落幕,为机构采用 XRP 扫清了障碍。

其结果是,XRP 的叙事在一夜之间从「诉讼风险资产」转变为「流动性引擎」,推动其价格上涨,并为 11 月首批 XRP 现货 ETF 的推出铺平了道路。

XRP 交易平台交易基金每日资金流(来源:SoSo Value)

与此同时,Ripple 公司在今年大举收购传统金融基础设施:仅 2025 年一年,Ripple 就投入超过 40 亿美元进行战略收购,其中最引人注目的包括收购大宗经纪商 Hidden Road、财资管理公司 GTreasury,以及稳定币基础设施提供商 Rail。

这些举措彻底将 Ripple 从一家「支付公司」转变为「全栈式机构级巨头」。

2026 年展望:整合传统金融与加密生态

XRP 的「ETF 化」只是开始。随着法律风险消散和华尔街产品落地,2026 年将是「整合之年」:预计 Ripple 新收购的财资管理和经纪业务部门,将开始向《财富》500 强企业交叉推广 RLUSD 稳定币,最终打通 Ripple 账本与企业资产负债表之间的壁垒。

6、Zcash 及隐私币领域

Zcash 及整个隐私币领域的复苏,是 2025 年加密货币行业最令人意外的「逆袭故事」。

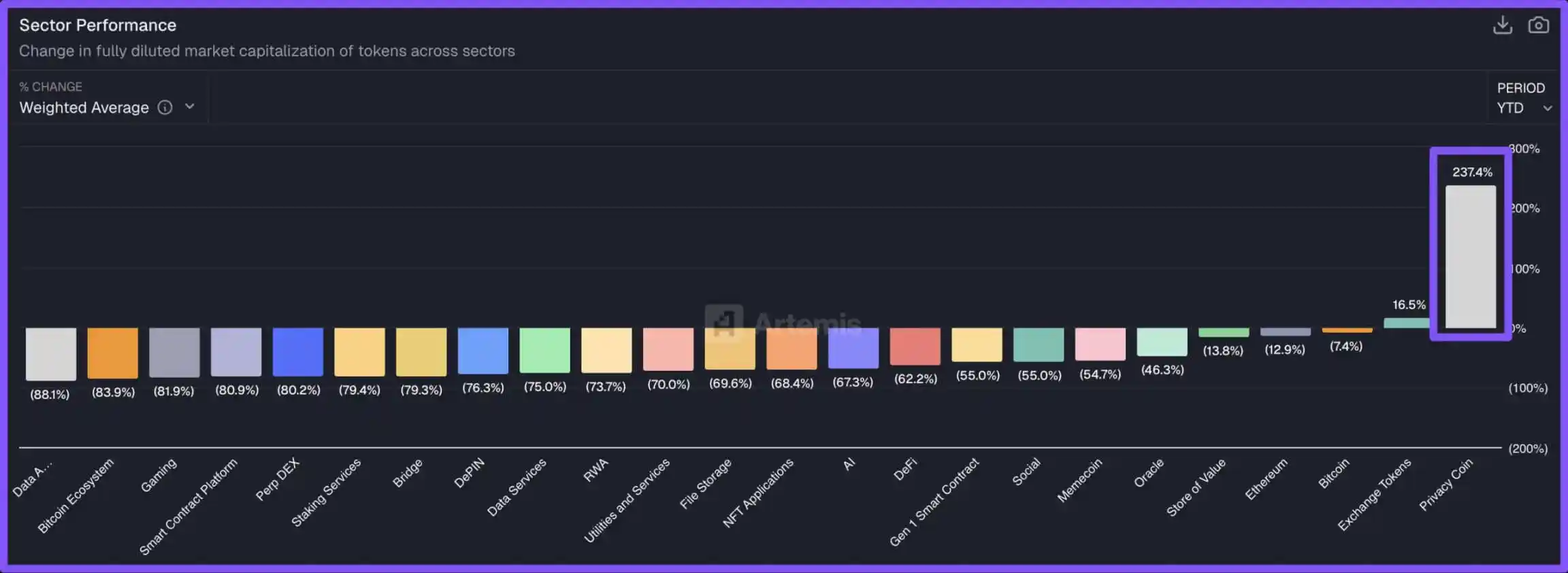

作为 2025 年表现最佳的行业板块,隐私币摆脱了「非法用途」的污名,成为「后监控经济时代」的宠儿。

2025 年隐私币的出色表现(来源:Artemis)

尽管 Zcash 是这场复苏的领头羊,但这一势头却覆盖了整个隐私币领域:以太坊开发者加速推进隐私相关计划,其他隐私解决方案也终于在主网上获得了实际应用。

此外,监管环境的「解冻」也十分明显——SEC 首次与隐私协议负责人举行正式会议,讨论合规架构的搭建。要知道,这在一年前是完全无法想象的。

2026 年展望:「隐私 DeFi」诞生

预计 2026 年隐私币领域将出现「分化」:隐私将成为合规机构的「高端功能」。华尔街将积极采用这些「选择性披露工具」,以防止 MEV(最大可提取价值)抢跑行为,并保护自营交易策略的机密性。

7、资产代币化(RWAs)

在 SEC 友好态度的大力支持下,现实世界资产(RWAs)从「试点项目」转变为加密货币行业的「核心基础设施」。

SEC 不再采取敌意执法态度,这使得大型机构能够放心整合这些资产,无需担心收到「韦尔斯通知」(Wells Notice,SEC 启动执法调查的前兆)。

贝莱德 BUIDL 基金被 Binance 接受为「链下抵押品」,是这一领域的分水岭事件——它模糊了传统金融(TradFi)与加密货币市场结构之间的界限。

到 12 月时,代币化货币市场基金和美国国债的资产管理规模(AUM)已超过 80 亿美元,而整个 RWA 市场的规模约为 200 亿美元。

RWA 资产(来源:RWA.xyz)

此外,贝莱德、摩根大通、富达、纳斯达克、存托信托与清算公司(DTCC)等传统金融巨头,都对 RWA 领域寄予厚望,希望通过它提升传统金融行业的透明度与效率。

正如 SEC 主席 Paul Atkins 所言:「链上市场将为投资者带来更高的可预测性、透明度与效率。」

2026 年展望:「类回购」效率提升

随着摩根大通、纽约梅隆银行等大型银行继续整合 RWA 资产,预计 24 小时不间断的抵押品市场将逐步形成,推动该领域资产管理规模向 180 亿美元迈进。

8、稳定币

关于「加密货币杀手级应用」的争论已尘埃落定:稳定币就是核心基础设施。2025 年 10 月,稳定币总市值突破 3000 亿美元;9 月,以太坊生态稳定币供应量也创下 1660 亿美元的历史新高。

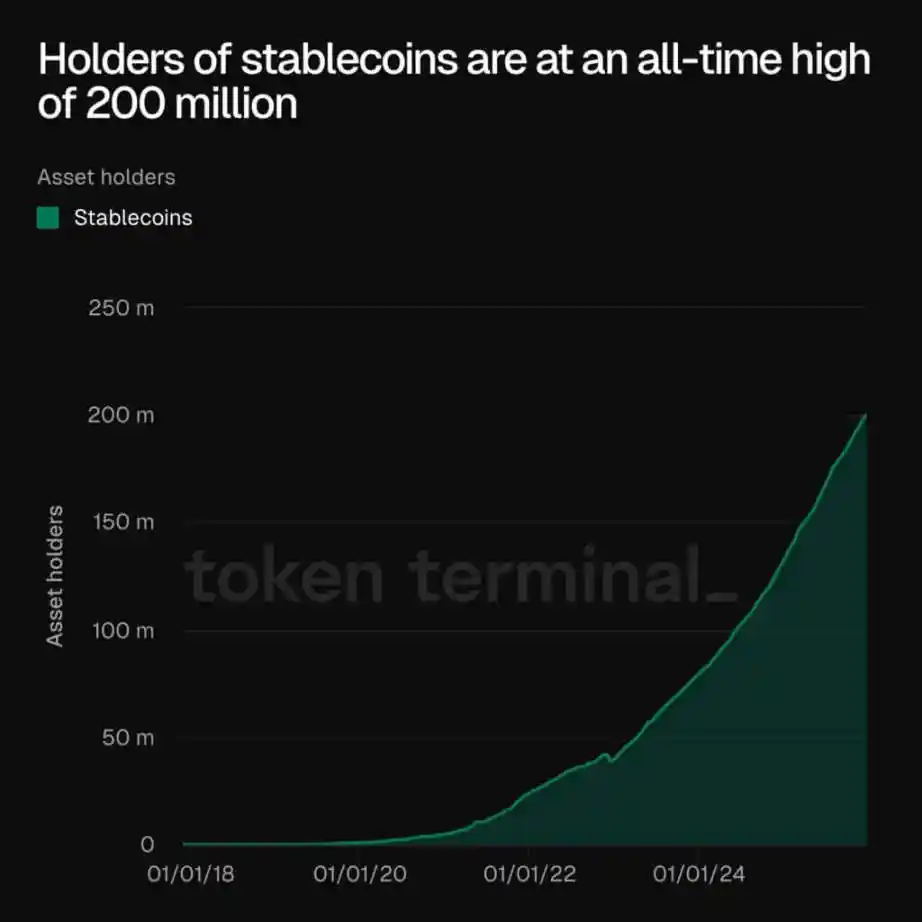

事实上,Token Terminal 的数据显示,稳定币持有者总数已达到约 2 亿人的历史峰值。

稳定币持有者(来源:Token Terminal)

这一数据表明,稳定币领域的增长源于其「跨境、7×24 小时、即时结算」的核心能力。

与此同时,美国的立法进展(尤其是《GENIUS 法案》的通过)为银行进入稳定币领域提供了法律确定性。

本质上,稳定币已不再只是「交易筹码」,而是正成为全球金融科技的「结算层」。正如 Open Eden 创始人 Jeremy NG 所言:「稳定币已从加密货币的『基础设施配件』跨越到『金融基础设施核心』。」

2026 年展望:收益驱动增长

预计「程序化国债投资」和「外汇交易用例」将成为稳定币增长的核心动力,2026 年稳定币总市值有望达到 3800 亿美元的基准水平。

9、Perp DEXs

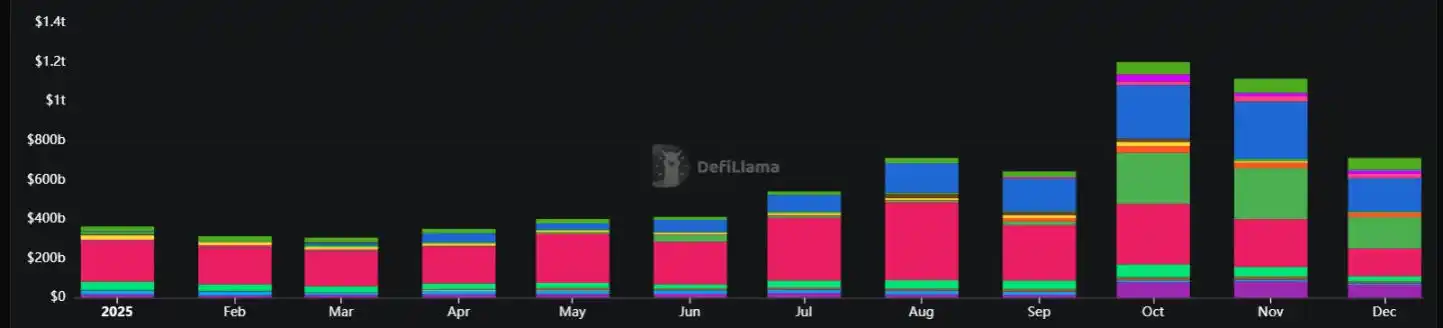

链上衍生品在 2025 年彻底突破「可信度瓶颈」——10 月其月度交易量创下 1.2 万亿美元的纪录。

这一领域之所以能成为赢家,是因为它成功从中心化交易平台(CEX)吸引了大量交易量:通过提供「自我托管」功能,以及更具吸引力的激励机制,链上永续合约交易平台获得了交易者的青睐。

永续合约去中心化交易平台交易量上升(来源:DeFiLlama)

Hyperliquid、Aster 等永续合约去中心化交易平台(Perp DEXs)的崛起,标志着 DeFi 市场结构的成熟。如今,交易者为了规避对手方风险,已愿意承担数十亿美元的智能合约风险。

2026 年展望:手续费竞争加剧

链上未平仓合约(OI)正成为合法的宏观风险指标。然而,2026 年该领域可能会爆发激烈的「手续费战争」——各协议将为争夺这 1.2 万亿美元的月度交易量展开激烈竞争。

10、预测市场

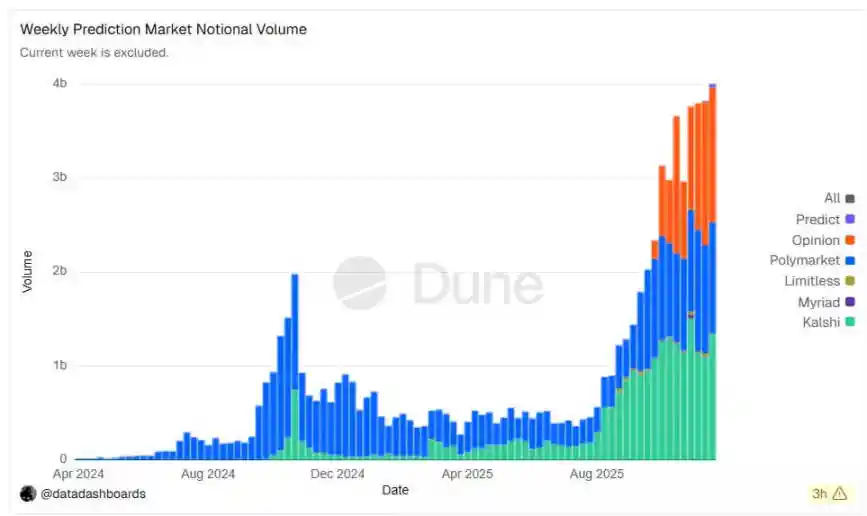

2025 年是「事件合约」(预测市场核心产品)进入美国主流市场的一年:该领域的两大主导平台 Kalshi 和 Polymarket 均创下了纪录级交易量。

但更具标志性的胜利在于,多家传统金融机构及 Gemini、Coinbase 等加密原生公司也纷纷入局这一新兴领域。

预测市场每周交易量(来源:Dune Analytics)

预测市场之所以能成为赢家,是因为它弥合了「博彩」与「金融」之间的鸿沟。此外,Polymarket 还通过 CFTC(商品期货交易委员会)修订后的框架获得了明确的发展路径,这使得「事件合约」从「小众互联网猎奇产品」转变为「合规对冲工具」。

2026 年展望:标准化与规模化

事件合约正成为一种标准化资产类别。随着「结果经济」(围绕事件结果的金融活动)规模预计将达到 600 亿美元名义价值,加密钱包基础设施和 USDC 资金流有望借此实现大幅增长。

11、中国香港

在美国聚焦立法的同时,中国香港将重心放在了「执行优势」上——数据足以证明这一点。2025 年第三季度,香港的 ETP(交易平台交易产品)市场以成交额计算,正式超越韩国和日本,成为全球第三大 ETP 市场,日均成交额达到 378 亿港元,同比增长 150%。

香港「通过明确监管吸引行业」的策略,在交易平台领域取得了切实成果:虚拟资产交易平台(VATP)制度从「推定持牌」的模糊状态,发展为健全的生态系统。

到 2025 年年中,香港证券及期货事务监察委员会(SFC)已向更多全球大型交易平台发放正式牌照,持牌交易平台总数达到 11 家。这一举措有效将区域内的机构流动性引入「合规、与银行连通」的体系中,同时隔离了不受监管的参与者。

与此同时,香港于 8 月 1 日生效的《稳定币条例》打造了一个「高质量沙盒」——截至 9 月申请截止日期,该沙盒已吸引了超过 30 份申请。

2026 年展望:成为亚洲结算中心

随着首批稳定币牌照预计于 2026 年初发放,香港有望成为亚洲的加密货币结算中心。通过将「全球前三的 ETP 市场」与「持牌稳定币基础设施」相结合,香港已成功将自身定位为「亚太地区机构流动性的关键阀门」。

12、早期信仰者(加密货币投资者)

这份榜单的最后一个名额属于「坚守的你们」——加密货币的早期信仰者。

在过去充满挑战的几年里,早期信仰者不断听到「加密货币是骗局、泡沫或死胡同」的声音。他们经历了 2022 年的行业崩盘、「根斯勒时代」的监管压制,以及 2024 年的行业沉寂。而在 2025 年,他们的坚持终于得到了证明。(根斯勒时代:指加里・根斯勒(Gary Gensler)担任美国 SEC 主席期间)

今年的意义不只是「资产价格上涨」,更在于「核心观点被验证正确」。

结果是,这些早期信仰者成功「跑在了全球最知名机构的前面」:当贝莱德、先锋集团、主权财富基金在今年大举进入加密货币市场时,他们所购买的资产,正是这些早期信仰者在行业前景最黯淡时,凭借坚定信念持有的资产。

2026 年展望:从投资者转变为「生态银行家」

随着这一群体实现「跨代财富积累」,他们并未退出加密生态,而是正成为生态系统的「银行家」。预计这一群体将成为新型去中心化资本市场的主要流动性提供者(LP),为银行仍未能理解的下一波创新提供资金支持。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。