原创 | Odaily 星球日报(@OdailyChina)

作者|Azuma(@azuma_eth)

DeFi 中的资金池(Vault)模式,想必大家都已经不陌生了。

用最直白的话来解释,资金池的玩法就是:大家一起存钱进某个池子,然后由某个所谓的专业团队(一般称作 Curator)来管理资金,Curator 会通过各种复杂且动态的策略来赚取更高收益,最后大家一起分享利润 —— 出钱的用户拿走大头收益,Curator 则会赚取一定的管理费或绩效费。

可你听说过聚焦预测市场的资金池吗?

1 月 19 日,Sui 生态资金池管理协议 Ember Protocol 正式宣布推出了一款新的资金池产品 Polymarket Vault。该资金池由流动性基金 Third Eye 管理,该机构将负责在 Polymarket 上运行策略并创造收益,用户则可向该池内存入 USDC 并分享收益。

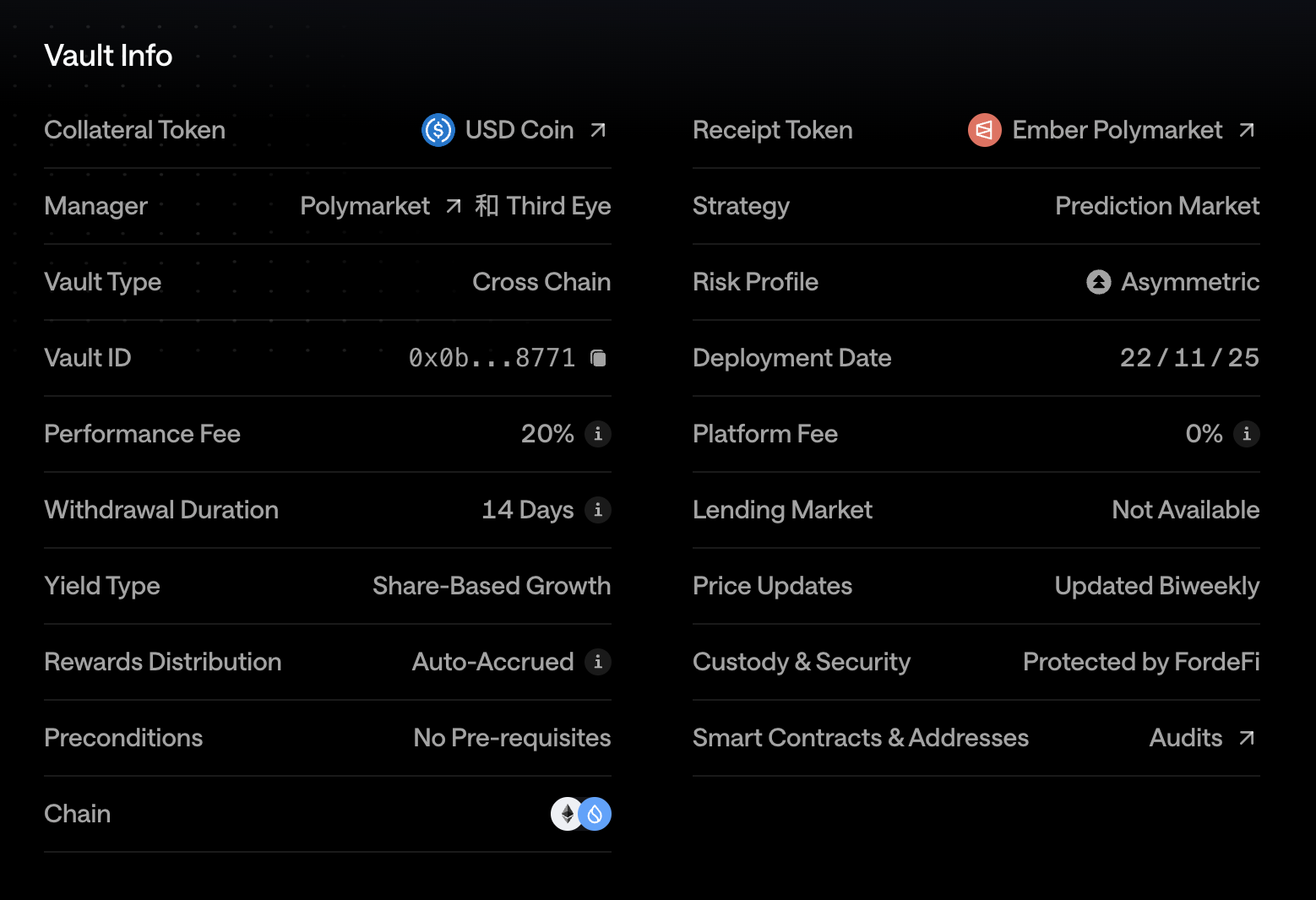

Ember Protocol 官方页面显示,该资金池目前已吸收了 130 万美元的存款,当前实时年化收益率为 8.52%(扣除 20% 的绩效费后为 6.82%)。

Odaily 注:该池详情页显示绩效费为 20%,赎回周期为 14 天。

在利润分享、风险结构等方面(风险结构是重点,下文会细说),Polymarket Vault 的运行逻辑与 DeFi 中常见的资金池并无二致,核心区别则在于,管理方 Third Eye “搞钱”的主阵地从相对成熟的 DeFi 市场变成了更早期的预测市场。

市场越早期,往往意味着高阶玩家捕获额外收益的空间也就越大。在这一点上,若管理方能够有效运用专业优势(比如通过高频动态的做市去吃挂单补贴,或是围绕体育市场进行更具精度的数据建模),理论上预测市场资金池确实存在着一定的市场空间。然而,在查看了 Polymarket Vault 的实操策略后,我们很难不去担忧其中的潜在风险。

根据 Polymarket Vault 的披露,该资金池在 Polymarket 上的实操账户名称为 third-eye(https://polymarket.com/@third-eye)。我们尝试扒出了该账户的交易记录,并使用 Deepseek 等 AI 工具分析了该账户的交易模式。

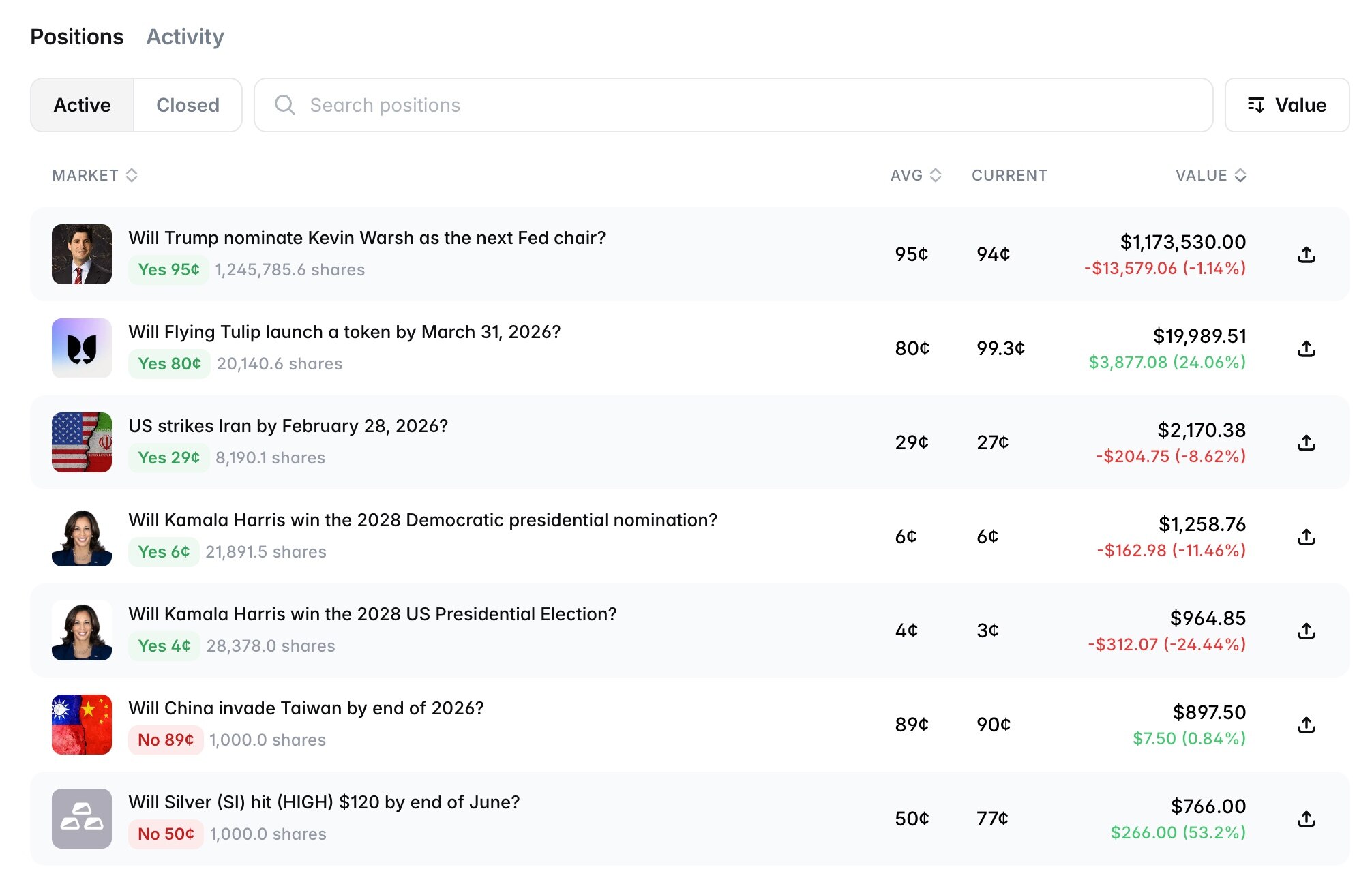

链上记录显示,该账户在 Polymarket 上的主要押注集中在政治领域,尤其是与美联储相关的热门事件,且操作上倾向于社区中常提到的“扫尾盘”玩法 —— 即聚焦高度确定性事件,用相对较小的风险(同时也意外着更高的成本)吃掉特定事件最后的利润空间。

关于“扫尾盘”策略本身是否可行,社区之中的分歧始终存在,有人认为这是稳定理财局,也有人觉得迟早得挨一波大的(一坑抵百赚)。 这正是 Third Eye 所面临的问题,如果该机构能够做好单笔押注的仓位规模控制,问题倒也不至于如此扎眼(即便回撤,对整体影响也有限),但现状却偏偏是 —— Third Eye 的仓位太过集中,以至于风险和收益都绑在了单一事件的结果上。

更具体的来说,Third Eye 在“特朗普是否会提名 Kevin Warsh 为下一任美联储主席”的事件上,以 0.95 美元的均价押注了近 118.7 万美元的资金(已浮亏 1.3 万美元),且未通过押注其他候选人来进行对冲。这已占据了该资金池所募集的 130 万美元中的逾九成,几乎等同于一把梭哈。

虽然特朗普此前已表态将会提名 Kevin Warsh 掌管美联储,但这仍需要经过美国参议院确认程序才能正式生效,且客观上这一进程在民主党和共和党(部分议员认为应等待对鲍威尔的调查结束)双边都存在一定的阻力。这也是为什么在特朗普表态之后,该事件的概率仍停留在 95% 左右。

如果你是自己在 Polymarket 上交易,我会同意这是一笔没毛病的押注,毕竟 Kevin Warsh 接任仍是大概率事件。可 Third Eye 的情况却截然不同,它使用的是用户存在 Polymarket Vault 内的资金,一旦出现意外情况,你猜结果会是什么?

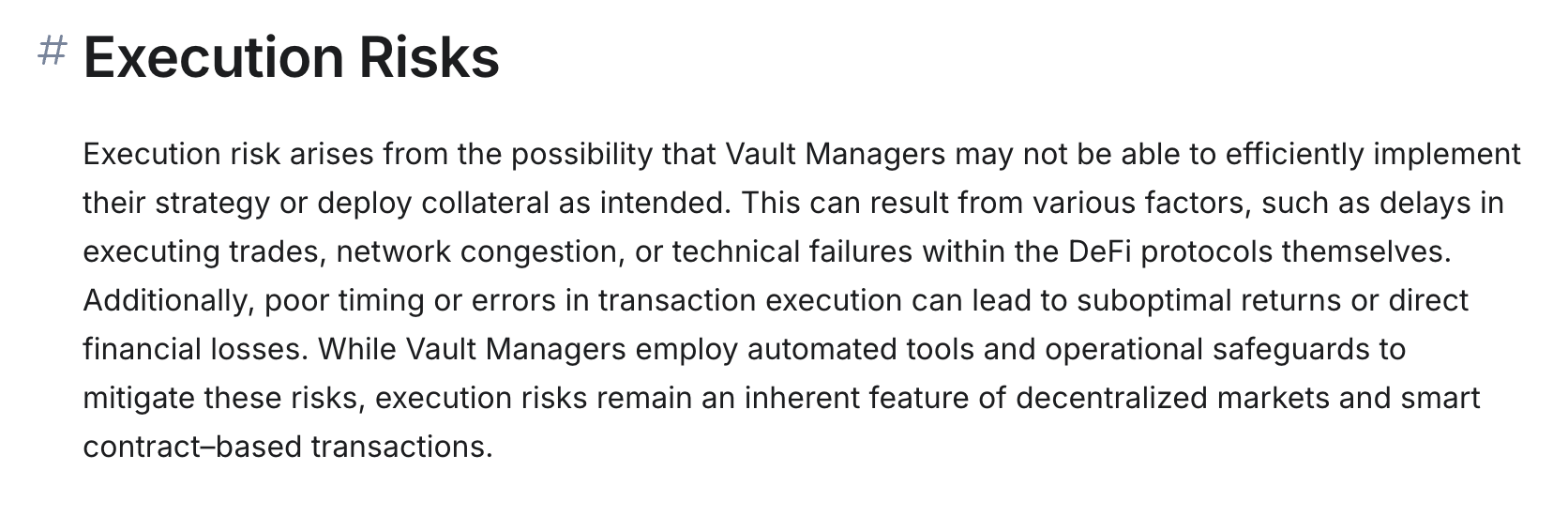

在关于管理方的策略执行风险方面,Ember Protocol 是这么描述的:“执行风险源于管理者可能无法有效实施其策略或按预期部署抵押品。这可能是由多种因素造成,例如交易执行的延迟、网络拥堵,或是 DeFi 协议本身的技术故障。此外,时机不当或交易执行错误可能导致回报不及预期或直接的经济损失。尽管管理者会采用自动化工具和操作保障措施来降低这些风险,但执行风险仍然是去中心化市场和基于智能合约的交易的内在特征。”

所以前边那一问的答案很简单,如果 Third Eye 对 Kevin Warsh 的押注遭遇意外,所有 Polymarket Vault 存款用户将共同承担损失,别说 8.5% 的利息了,能保住本金都是奢望。

在 DeFI 资金池之中,Curator 对风控的漠视也是一个普遍存在的问题,这即是 Curator 盈利模式驱动下的结果,也是因为市场缺乏有效的监督及追责机制 —— 详情可参阅《DeFi 中的 Curator 角色是什么?会是本轮周期的暗雷吗?》

而与 DeFi 相比,预测市场面临的风控压力可能更为严峻。 原因在于,DeFi 市场的标的价格变化往往是连续性的,管理方在策略失效时尚可通过对冲、止损甚至清算来控制回撤,但预测市场的波动往往由离散的现实事件驱动,价格的变化往往是跳跃性的,在突变来临之时,管理方很难去控制回撤的大小。

简单设想一下,假如某时某刻市场突然爆出了 Kevin Warsh 无法履任下一届美联储主席(你别管原因是参议院阻碍,还是特朗普变卦,还是个人意外),该事件中 YES 的份额价格必将从 0.95 美元瞬间暴跌甚至归零,你很难在这一过程中做些什么来减少损失 —— 哪怕你折价卖出,也不会有人来接盘。

在这一假设存在实现概率的条件下,你很难去认可 Third Eye 的风控质量以及策略合理性。就问个最简单的问题,在已知其利润来源的情况下,冲着这 8.5% 的收益,你敢去存吗?

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。